O capital de giro da empresa representa a quantia que uma empresa possui disponível em seu ativo de alta liquidez (bens e direitos que podem ser convertidos rapidamente em caixa) para honrar com suas obrigações de curto prazo. Em resumo, o capital de giro é a quantia de recursos que uma empresa tem disponível para quitar suas obrigações operacionais cotidianas e financiar vendas a prazo.

A gestão de capital de giro consiste em garantir que a empresa possua recursos suficientes para manter as operações do dia a dia de forma eficiente, visando ao máximo manter os recursos aplicados de forma produtiva, evitando despesas financeiras desnecessárias.

Garantir que a empresa possua recursos adequados para suas atividades diárias significa proteger a existência da empresa e garantir que ela possa continuar em operação. A escassez de disponibilidade de caixa em conjunto com acesso limitado a financiamento de curto prazo, podem levar à necessidade de reestruturação, venda de ativos e até mesmo à falência da empresa.

Conceitos chave:

Antes de aprofundar na gestão de capital de giro, primeiramente, é necessário definir alguns conceitos basilares para seu funcionamento. Esses conceitos são fundamentais para a própria definição de gestão de capital de giro e para seu entendimento.

1 – Ciclo financeiro

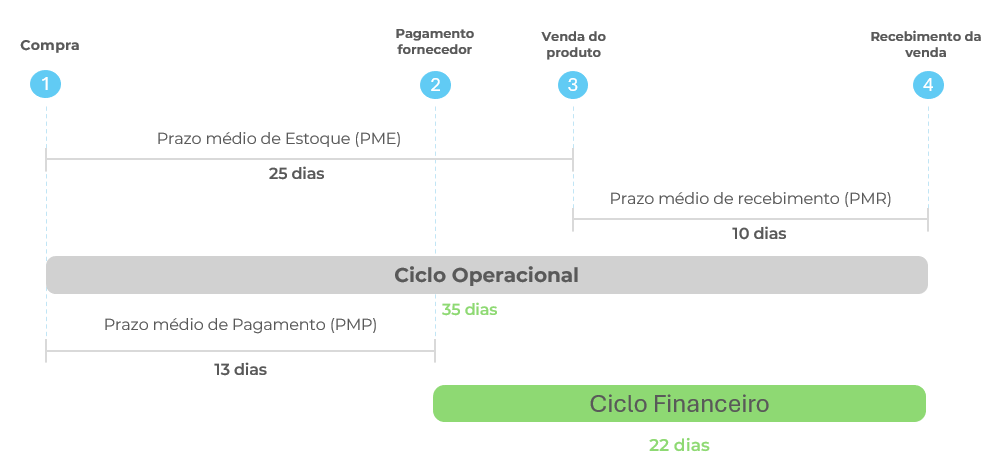

Ciclo financeiro (ou ciclo de conversão de caixa) é o nome dado à quantidade de dias durante os quais uma empresa necessita financiar sua operação, contando a partir do momento em que compra de seus fornecedores até o momento que recebe os pagamentos de seus clientes.

O cálculo do ciclo financeiro consiste em se subtrair o prazo que a empresa leva para pagar seus fornecedores do tempo que a empresa leva para transformar seus estoques em vendas e receber o valor dessa venda (ciclo operacional).

Assim, o Ciclo Financeiro é igual o Ciclo Operacional menos o Prazo médio de recebimento. CF=PME+PMR-PMP. Um ciclo financeiro positivo indica que a empresa possui um período a descoberto entre o prazo que paga o fornecedor e recebe de seus clientes, necessitando então capital de giro para manter suas operações. De outra forma, um Ciclo Financeiro negativo indica um cenário onde a empresa financia suas operações com capital de seus fornecedores, não necessitando financiar suas operações com capital próprio ou de terceiros, pelo contrário, gerando caixa para suas operações através dos seus fornecedores, sem necessitar se financiar com capital oneroso ou queima de caixa. Para exemplificar esse conceito, imagine uma distribuidora de equipamentos.

Essa distribuidora paga seus fornecedores 13 dias após o recebimento do produto que irão revender. Se esses produtos ficam em estoque por 25 dias até serem vendidos e levam outros 10 dias até que os clientes efetuem o pagamento desta compra.

O ciclo operacional da empresa é dado pelo tempo em estoque (Prazo médio de estoque) mais o prazo até o recebimento (prazo médio de recebimento), nesse caso, totalizando 35 dias. Como a empresa leva 13 dias para pagar seus fornecedores (prazo médio de pagamento), o ciclo financeiro é de 22 dias!

O ciclo financeiro das empresas muda muito a depender do setor e das especificidades operacionais de cada empresa. Por exemplo, empresas industriais tendem a ter ciclos financeiros mais longos, enquanto empresas que fazem drop shipping podem apresentar ciclos financeiros negativos.

Em termos de geração de caixa, o ideal é que esse número seja sempre o menor possível dentro dos limites de cada operação. Só é possível afirmar se o ciclo de uma empresa é bom ou ruim ao compará-lo com o ciclo financeiro de empresas semelhantes.

O conhecimento do ciclo financeiro da empresa é extremamente importante na gestão de caixa e capital de giro de uma empresa, pois permite analisar, de uma forma direta e compreensível, em qual ponto das operações da empresa está se deixando caixa na mesa.

2 – Necessidade de Capital de Giro:

Este indicador refere-se à quantia de recursos financeiros que uma empresa necessita para financiar seu ciclo financeiro (ciclo de conversão de caixa). Em outras palavras, a NCG mede o montante necessário para financiar a diferença temporal entre o pagamento a fornecedores e a recepção de pagamentos de clientes.

O cálculo da NCG é realizado subtraindo o valor de contas a pagar dos estoques e contas a receber, como se dá na fórmula: NCG=Estoque+ CRE-Contas a Receber.

Caso a necessidade de capital de giro seja positiva, a empresa possui mais ativos de liquidez imediata do que obrigações a pagar no curto prazo. Caso a NCG seja negativa, isso significa que, no curto prazo, suas obrigações são maiores do que seus haveres.

O conceito de necessidade de capital de giro está intimamente relacionado com o conceito de ciclo financeiro, pois quanto maior o ciclo financeiro da empresa, maior é o período que a empresa precisará de capital de giro para continuar operando.

Um ponto de confusão para muitas pessoas é como um valor maior de itens do ativo (estoque e contas a receber) indicam uma necessidade de capital de giro maior. Para entender isso, basta pensar que se a empresa possui um saldo muito alto de contas a receber, indica que foram vendas que não viraram caixa, isto é, foram vendidos, mas ainda não recebidos. O mesmo vale para os estoques, pois indica que a empresa teve que alocar recursos adquirindo itens que ainda serão vendidos no futuro.

Gestão de Capital de Giro

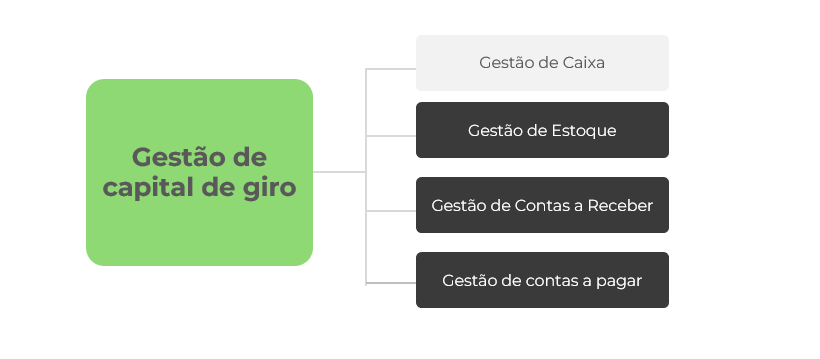

Assim, fica claro que fazer uma boa gestão de capital de giro nada mais é do que fazer uma boa gestão do saldo em caixa, de contas a pagar, a receber e estoque.

Ações que visam a redução de estoque, aumento de prazo com fornecedores e encurtam o prazo de recebimento, são ações que agem direto no capital de giro da empresa. Alguns exemplos de ações comuns na gestão de capital de giro:

Estoques:

- A avaliação de prazo em estoque por SKU, a fim de diminuir a compra de novos itens e fazer promoções daqueles itens com alto volume no estoque, mas com baixo giro.

- A adoção de níveis de estoque máximo e mínimo, definidos pelas necessidades operacionais da empresa, analisando o volume de vendas correntes e no futuro próximo, evitando acumular estoques que não serão utilizados num futuro próximo.

Contas a Receber:

- Políticas de desconto para compras à vista ou com prazos reduzidos.

- Cessão de recebíveis para bancos, factorings ou FIDCs.

Contas a pagar:

- Negociação com fornecedores para alongamento de prazo de pagamento.

- Operações de risco sacado.

Todas essas ações agem direto na necessidade de capital de giro da empresa, porém devem ser tomadas com cautela, levando em conta outros aspectos operacionais e financeiros do negócio, pois podem ter efeitos adversos no funcionamento normal da empresa. Por exemplo, ao conceder desconto para pagamento à vista, haverá diminuição do ticket médio de venda, podendo resultar na queda no faturamento da empresa. Outro exemplo seria nas operações de cessão de recebíveis, os quais possuem um desconto no valor dos títulos, valor este que pode ter impacto significativo no lucro da empresa.

Conclusão

Em resumo, gestão do capital de giro envolve equilibrar movimentos relacionados a quatro itens principais: caixa, contas a receber, contas a pagar e estoque.

O nível de caixa deve ser suficiente para lidar com necessidades ordinárias ou pequenas inesperadas, mas não tão alto a ponto de determinar uma alocação ineficiente de capital.

O crédito comercial deve ser utilizado adequadamente para equilibrar a necessidade de manter vendas e relacionamentos comerciais saudáveis com a necessidade de limitar a exposição a clientes com baixa solvência.

A gestão de estoque deve garantir que haja produtos suficientes para vender e materiais para seus processos de produção, evitando acúmulo excessivo e obsolescência.